Tres consejos para pagar la deuda, si también enfrenta una deuda de tarjeta de crédito sin precedentes este año

Los consumidores estadounidenses establecimos un gran hito al final del año pasado cuando alcanzamos la cifra de $1 billón, en deuda de tarjetas de crédito. A los expertos les preocupó que las familias alcanzaran niveles de deuda insostenibles, lo que significaba que muchos pudieran tener que enfrentar dificultades financieras. Sin embargo, un nuevo estudio de WalletHub (en inglés) encuentra que los consumidores pagaron $40.3 mil millones en los primeros tres meses de este año. ¿Pero es eso suficiente para sacar al hogar promedio de la zona de peligro cuando se trata de la deuda de la tarjeta de crédito?

¿Cuánto deben los estadounidenses?

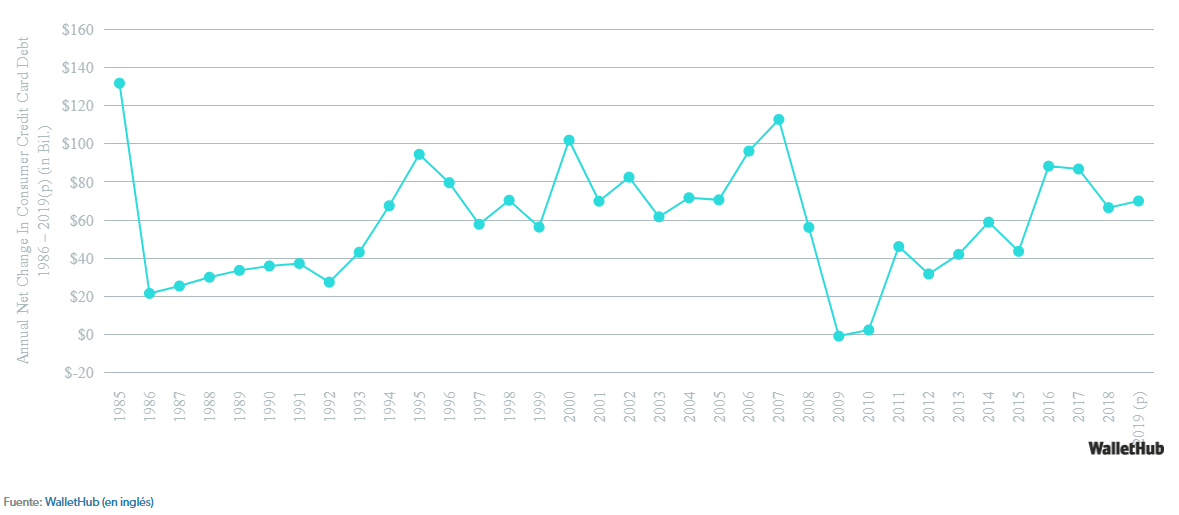

Los estadounidenses llegaron a cifras récords durante 2017. Nosotros hemos agregado $91.6 mil millones en nueva deuda de tarjeta de crédito durante ese período de 12 meses. Ese es el gasto anual más alto desde el comienzo de la Gran Recesión en 2008.

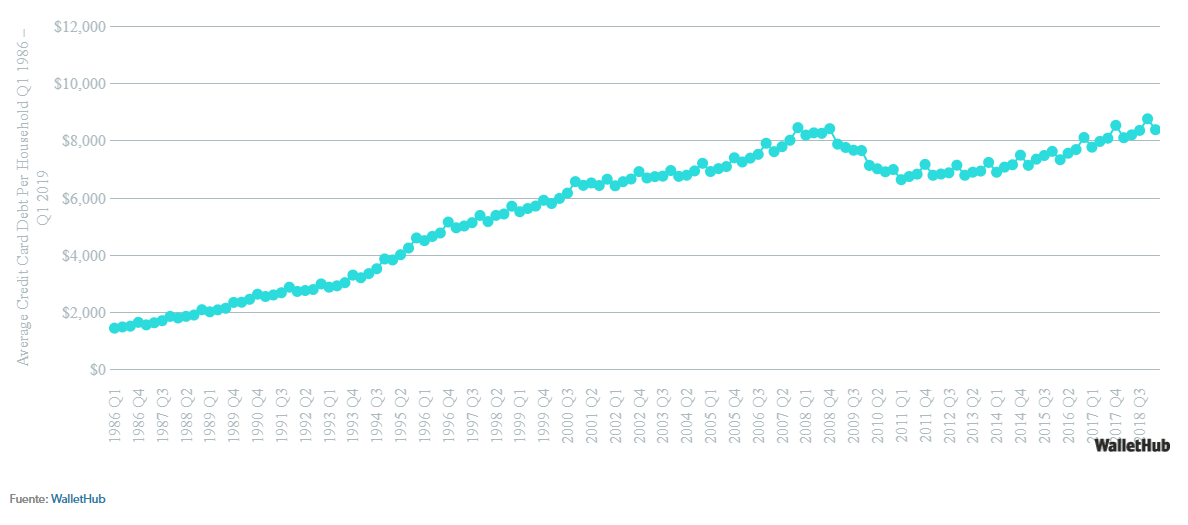

Según los datos de WalletHub, el hogar promedio debe $8,166. Los expertos en crédito de WalletHub creen que se está acercando peligrosamente cerca a lo que llaman, una deuda insostenible. Básicamente, cuando un hogar debe más de $8,500, significa que las dificultades financieras se hacen realidad. Puede ocasionar daños crediticios, cuentas cerradas e incluso provocar la bancarrota.

El ciclo de purgas de la deuda de tarjetas de crédito

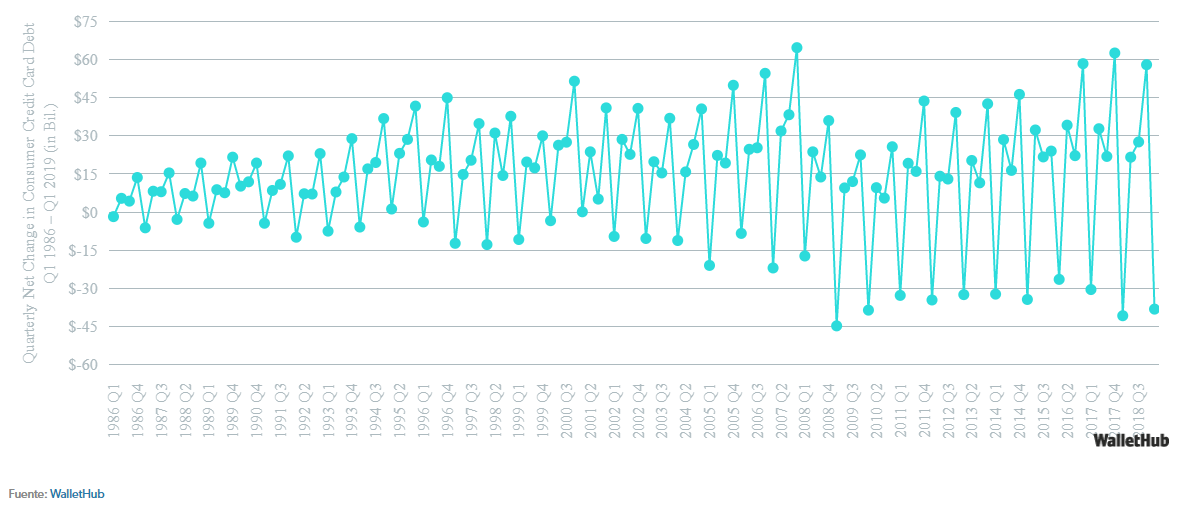

La buena noticia es que los estadounidenses parecen haber dejado de sumar deudas, para poder concentrarse en pagarlas. Eliminamos $40.3 mil millones en los primeros tres meses del año. Pero eso no significa que la crisis se haya evitado por completo. De hecho, esta no es la primera vez que los consumidores estadounidenses logran una gran reducción, después de un gran endeudamiento, es un ciclo bastante normal:

Como puede ver en el gráfico, tendemos a tener un trimestre con grandes pagos, después de cada trimestre de gasto excesivo. Y los picos de gasto excesivo están aumentando gradualmente a medida que pasa el tiempo. Básicamente es un ciclo financiero de atracones y purgas.

- Usted hace un cargo excesivo a crédito, porque se enfrenta a unos pocos meses caros y necesita ese crédito para cubrir las brechas en su presupuesto.

- Luego entra en pánico, porque ve que sus cuentas son muy altas, por lo que se dedica a dejar de cargar nuevas deudas.

- Luego, una vez que haya pagado algunas deudas, se relaja y comienza a cargar nuevamente.

«El problema con este ciclo, es que la mayoría de las personas no llega a cero antes de comenzar a cargar nuevamente», dijo Gary Herman, presidente de Consolidated Credit. «De hecho, tendemos a cargar más durante el período de embriaguez del ciclo que lo que pagamos durante la purga. Como resultado, su deuda va aumentando gradualmente con el tiempo. Lentamente se va acercando cada vez más, a la angustia financiera, hasta que un día le resulta difícil mantener el ritmo», agregó.

Herman dijo que hay algunos pasos clave que las personas pueden tomar para evitar que este ciclo continúe.

3 consejos para pagar la deuda, de modo de poder romper el ciclo de gastar más de la cuenta

Nro. 1: Desarrollar un presupuesto balanceado con ahorros incorporados

«Hay dos razones principales por las que las personas sacan el plástico para cargar», explicó Herman. «Usan tarjetas de crédito para cubrir gastos diarios para los cuales no tienen suficientes ingresos para cubrirlos, o utilizan el plástico cada vez que tienen un gasto inesperado que no han contemplado en su presupuesto»

Es por eso que Consolidated Credit recomienda crear un presupuesto, que incluya también ahorros. Esto le permite asegurarse de cubrir todos sus gastos diarios, así como los gastos imprevistos que siempre surgen. Los expertos dicen, que debe ahorrar entre un 5% y un 10% de su sueldo neto mensual. Pero incluso si solo reserva el 1% de sus ingresos cada mes, eso le da más espacio para respirar. Puede usar los ahorros para cubrir gastos inesperados, en lugar de usar sus tarjetas de crédito.

Nro. 2: Reducir o eliminar los cargos por intereses

«Uno de los mayores desafíos que enfrenta al cancelar su deuda, son los cargos por intereses», dijo Herman. «Si solo realiza el pago mínimo, entonces las dos terceras partes de cada pago que realice, cubren cargos de intereses devengados acumulados. Solo puede pagar al principal (o capital), unos pocos dólares cada vez», agregó.

La solución es reducir o eliminar los cargos por intereses que se aplican a su deuda. De esta forma, puede pagar el principal más rápido, porque la mayor parte del dinero que pague se destinará a eliminar su deuda real.

«Si debe más de $5,000, es hora de obtener alivio de deuda», continuó Herman. «Para las personas con buen historial de crédito, puede buscar opciones para la consolidación de deudas. Si no tiene un buen crédito, o si debe más de $20,000, entonces es posible que necesite ayuda. Debería hablar con un consejero de crédito certificado, para conocer las opciones de alivio que podría utilizar para salir de sus deudas», agregó.

Nro. 3: Oblíguese a dejar de usar su tarjeta de crédito

«No debería complacerse solo porque paga una porción de lo que debe», explicó Herman. «Realmente debería desear eliminar su deuda en su totalidad, antes de comenzar a hacer nuevos cargos. Si no puede dejar de cargar por su cuenta, porque se ha vuelto dependiente del crédito, entonces necesita encontrar formas de obligarse a dejar de cargar», recalcó.

Este es uno de los beneficios de inscribirse en un plan de gestión o manejo de deudas, a través de una agencia de consejería de crédito como Consolidated Credit. Todas las tarjetas de crédito que incluya en el programa, se congelan. Eso significa que no puede hacer nuevos cargos en esas tarjetas hasta que no pague la deuda de ellas. Esto puede ser una ventaja, porque le obliga a romper cualquier mal hábito de crédito que haya podido desarrollar.

«Si usted está tratando de eliminar las deudas por su cuenta, entonces encuentre maneras creativas de congelar sus cuentas usted mismo», recomendó Herman. «Uno de los trucos favoritos que recomendamos es, literalmente, congelar sus tarjetas. Llene unas tazas con agua, deje caer sus tarjetas de crédito y las congela. De esta forma, si quiere hacer una nueva compra, deberá esperar a que se derrita el hielo. Eso le da mucho tiempo para reconsiderar el nuevo cargo. Es mucho menos probable que genere una adición a su deuda», dijo.

Herman también dijo que esta puede ser una forma efectiva de forzarse a romper un mal hábito crediticio. Es particularmente útil si utiliza un préstamo de consolidación de deudas, o una transferencia de saldo para consolidar su deuda. Cuando consolida, borra los saldos existentes, pero las cuentas permanecen abiertas. Por lo tanto, es muy fácil acumular nuevos saldos si no se cumplen con medidas que lo hagan detenerse.

¿Necesita ayuda para romper un mal hábito de crédito y eliminar la deuda que ya tiene? Hable con un consejero de crédito certificado ahora, para analizar las opciones de alivio de la deuda. Llame al (844) 294-8369 para una consulta gratis.