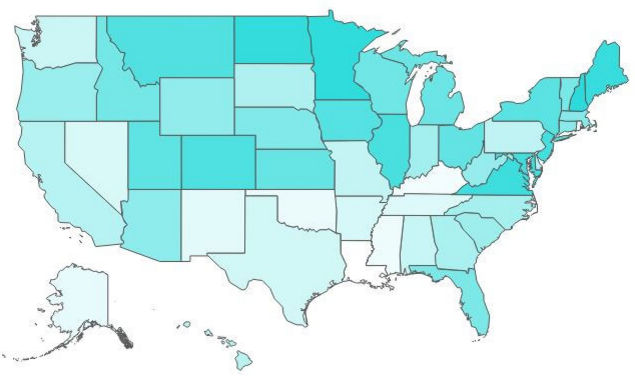

Un mapa sobre el Mes de la Educación Financiera revela el nivel de conocimiento financiero de los consumidores en cada estado

Por favor, haga clic en el mapa para ver la versión interactiva de WalletHub

Si aún no lo sabías, abril es el Mes Nacional de la Educación Financiera. Para conmemorar la ocasión, WalletHub hizo un nuevo mapa interactivo que revela los resultados de su Estudio de la Educación Financiera 2017. Realizan el estudio cada año para identificar a los consumidores que son menos y los que son más alfabetizados financieramente en los EE.UU.

El gran resultado

Basándose en tres estadigrafos claves que evalúan la educación financiera, WalletHub nombró a estos estados con el mejor conocimiento financiero. Estos incluyen:

- New Hampshire

- Minnesota

- North Dakota

- Maine

- Virginia

En cambio, según WalletHub, los estados a continuación tienen las calificaciones más bajas en cuanto a la educación financiera:

46.Oklahoma

47.Mississippi

48.Kentucky

49.Rhode Island

50.Louisiana

WalletHub también incluye el Distrito de Columbia y técnicamente, Luisiana se ubicó en el 51º lugar puesto que D.C. ocupó el 50º puesto.

Un detalle fascinante

El estudio divide la educación financiera global en varias categorías. Algunas categorías notables incluyen:

Estados con hogares que tienen los fondos de emergencia más altos y más bajos:

| Los Hogares con Mayoooooooores % de Fondos de Emergencia | Los Hogares con los % de Fondos de Emergencia Más Bajos |

|---|---|

| North Dakota | Tennessee |

| New Hampshire | Mississippi |

| Minnesota | Missouri |

| Hawaii | Oklahoma |

| California | West Virginia |

Estados con el mayor número y el menor número de consumidores con cuentas bancarias:

| Los estados que tienen más consumidores con cuentas bancarias | Los estados con menos consumidores con cuentas bancarias |

|---|---|

| Vermont | Oklahoma |

| New Hampshire | Georgia |

| Maine | Alabama |

| Hawaii | Mississippi |

| Wyoming | Louisiana |

Estados con los hábitos de gasto más y menos sostenibles:

| Los Estados con los Hábitos Más Sostenibles | Los Estados con los Hábitos Menos Sostenibles |

|---|---|

| Massachusetts | District of Columbia |

| Nebraska | Alaska |

| Michigan | Florida |

| North Dakota | Vermont |

| Wyoming | Delaware |

WalletHub también categorizó los resultados según sus datos demográficos. Estos son los resultados más destacados:

- Los hombres obtuvieron calificaciones más altas que las mujeres (71 vs 66)

- Los conocimientos financieros aumentan a la par con el nivel de ingresos:

- Las personas que ganan menos de $25,000 obtienen una puntuación de 57 anualmente

- Los hogares de ingresos medianos ($50-75K) obtuvieron un puntaje de 72

- Los que ganan ingresos superiores (más de $150.000 por año) obtuvieron 78

Las personas casadas tuvieron las puntuaciones más altas con un promedio de 74 en comparación de otros grupos de estado civil.

Las minorías tienden a batallar más con la educación financiera:

- Los blancos, no hispanos tienen un promedio de 72

- Los Asiáticos/ Los de las Islas del Pacífico obtuvieron 63

- Los Afroamericanos obtuvieron un promedió 59

- Los Hispanos / Latinos obtuvieron 58

- Los Nativos Americanos tuvieron las puntuaciones más bajas de 54

La educación financiera también aumenta a la par con las siguientes categorías:

- Edad (los consumidores mayores son más inteligentes con sus gastos que los consumidores más jóvenes)

- Nivel de educación (la educación superior equivale a más conocimientos financieros).

Lo que puede hacer

¿Qué es la educación financiera? La educación financiera se refiere a la capacidad de entender los conceptos financieros básicos. Tener conocimientos financieros amplios significa que usted puede manejar su dinero día a día y que usted también está mejor preparado para enfrentar los problemas financieros.

«Sin los conocimientos financieros adecuados, usted no puede tener una vida financiera saludable,» dice Abril Lewis-Parks, Directora de Educación de Consolidated Credit. “De hecho, la falta de educación financiera sólo causará problemas financieros para usted y su familia. Entre más conoce sobre el manejo del dinero, más fácil será lograr y mantener la estabilidad financiera. Usted puede enfrentar sus retos con confianza, en lugar de enfrentarlos con incertidumbre. Como resultado, tener un conocimiento financiero amplio disminuye el estrés causado por las preocupaciones con el dinero.”

Considere su nivel de conocimiento sobre los diversos temas financieros:

- ¿Conoce las diferencias entre los tipos de cuentas bancarias y cómo elegir las cuentas adecuadas de acuerdo con sus necesidades?

- Si alguna vez necesita ayuda con sus deudas, hay que preguntarse qué tanto conoce sobre las diferentes soluciones de deuda, como la consolidación.

- ¿Confía usted en su conocimiento de las inversiones? ¿Puede explicar las ventajas y desventajas de las acciones versus los equivalentes al efectivo?

- ¿Sabe cómo se calcula su puntaje de crédito y cuánto tiempo la información negativa puede permanecer en su reporte de crédito?

«Aproveche durante este mes de abril para aprender más en las áreas de finanzas donde no se sienta seguro,” explica Lewis-Parks. «Ahora es el tiempo indicado para hacer un poco de investigación sobre el tema porque durante este mes muchas empresas lanzan una serie de recursos gratuitos para impulsar la educación financiera.”

¡Utilice estos recursos gratuitos de educación financiera para mejorar su futuro financiero!

Consolidated Credit ofrece los siguientes recursos para ayudarle a mejorar sus finanzas:

- Aprenda sobre cómo aplicar los conocimientos de educación financiera y sobre las 8 áreas básicas de la educación financiera.

- Tome control de sus finanzas en 30 días: ¿No está seguro de por dónde empezar? Esto le da una nueva tarea cada día para que pueda mejorar su nivel de conocimiento financiero.

- Únete a la conversación en Facebook: el equipo de medios sociales de Consolidated Credit cada día publica consejos y artículos sobre la educación financiera.